Főmenü

Tőzsdei alapfogalmak

Magánterület

Szavazás

Ki olvas minket

Oldalainkat 10 vendég és 0 tag böngészi

„Azoknak, akik értik a kamatos kamatot, az a sorsuk, hogy begyűjtsék azt.

Akik pedig félreértik, azok arra ítéltettek, hogy megfizessék”

(Tom és David Gardner)

Uncategorised

Egy iránymentes tőzsdei stratégia kivitelezése

- Részletek

- Írta: Tony James

- Találatok: 14830

Ez a cikk bemutatja egy opciókkal megvalósított iránymentes tőzsdei kereskedési stratégia alapgondolatát ábrával, szöveggel.

Ebben a cikkben leegyszerűsítve be fogom mutatni miként kell kivitelezni egy ilyen stratégiát. Mind az opciókról mind a stratégiáról leegyszerűsítve fogok beszélni azért, hogy egy kezdő is megérthesse.

Egy iránymentes (vagy irány-semleges) stratégia kivitelezése szempontjából az opciókról a legfontosabb amit tudni kell az, hogy vannak olyan opciók amelyek értéke az idő folyamán folyamatosan csökken és a lejáratkor az értékük nullára csökken. Egy iránymentes kereskedő először eladja az opciókat, majd később visszavásárolja őket olcsóbban és a kettő közötti különbség lesz a nyeresége. Az esetek többségében nem is kell visszavásárolni az opciót, meg lehet tartani a pozíciót egészen az opció lejáratáig, mert akkor nulla lesz az ára és az eladáskor kapott pénzt mind megtarthatjuk. Kétféle opció létezik: a call opció és a put opció. Ha ezekből azonos mennyiségűt adunk el akkor az árfolyamváltozás nem fog számítani, mert azonos mennyiségű long és short pozíciónk lesz.

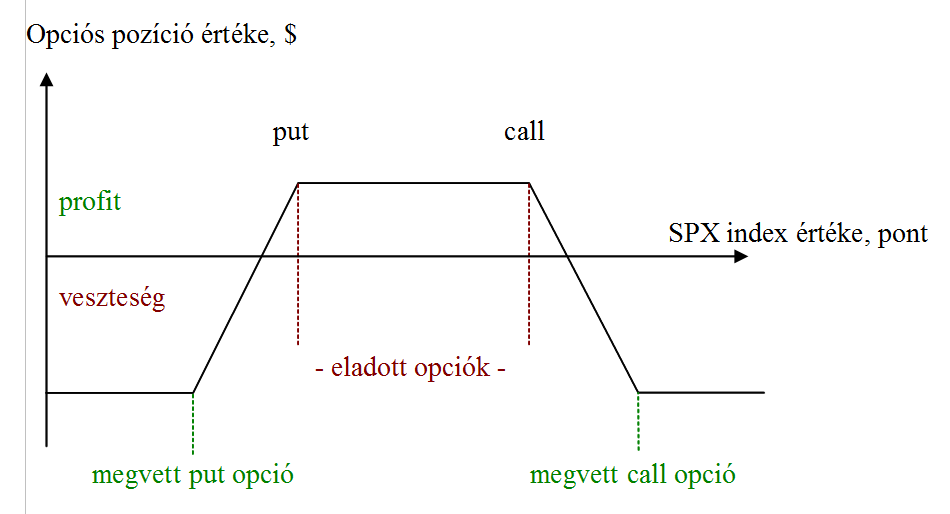

Az SPX opciós stratégia kivitelezéséhez az iron condor-nak (vaskeselyűnek) és a vertical spread-nek nevezett kereskedési technikát kell alkalmazni. Az iron condor abból áll, hogy 2 darab opciót eladunk és 2 darab opciót megvásárolunk. A profitot abból fogjuk termelni, hogy 2 db olyan opciót fogunk eladni amelyek drágábbak mint a 2 db megvásárolt opció. Így a pozíció megnyitásakor pénzt kapunk és ezt a pénzt az esetek többségében mind megtarthatjuk.

A stratégia alkalmazása során az első pozíciónyitás után az alábbi profitgörbét alakítjuk ki:

Az ábrán a vízszintes tengelyen az SPX index értéke van, a függőleges tengelyen az opciók lejáratakor megkeresett profit.

Rögtön felmerül a kérdés, mi van akkor ha az SPX ára felfelé vagy lefelé elhagyja azt a sávot amelyen belül profitos a pozíció.

Ha az SPX ára elkezd közelíteni a sáv valamelyik széléhez akkor életbe lépnek a védekező technikák. Ebből több is van:

A/ Először eladunk pozíciót az ellenkező oldalon, hogy megtartsuk a pozíció iránysemlegességét, ezzel egyben növeljük is a várható profitot.

B/ Ha az előző korrekció kevés ahhoz, hogy a pozíció irány-semleges maradjon akkor visszavásároljuk a pozíciók egy részét arról az oldalról amely felé közelít az árfolyam. Végső esetben visszavesszük az összes pozíciót az árfolyamhoz közelebbi oldalról, így a sáv szélét megszüntetjük így az SPX ára kimehet a korábban felvett sáv szélén anélkül, hogy veszteséget okozna. Ilyenkor az iron condor pozíció átalakul vertical spread pozícióvá.

C/ A pozíciót kompenzálhatjuk és így irány-semlegessé tehetjük későbbi határidővel lejáró call vagy put opció vásárlásával is.

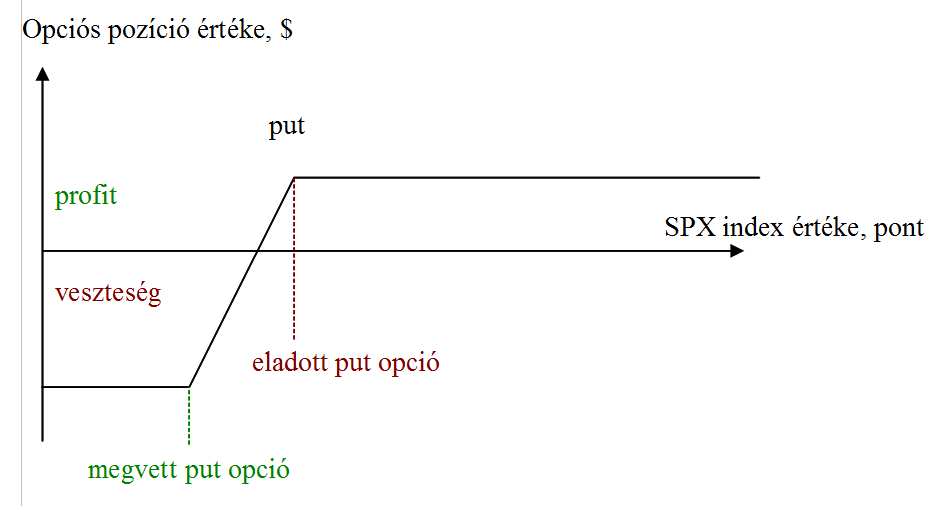

A B/ típusú védekező technika esetében ha emelkedik az árfolyam és visszavásároljuk a sáv tetején levő pozíciókat akkor az alábbi ábrának megfelelő lesz a profitgörbe:

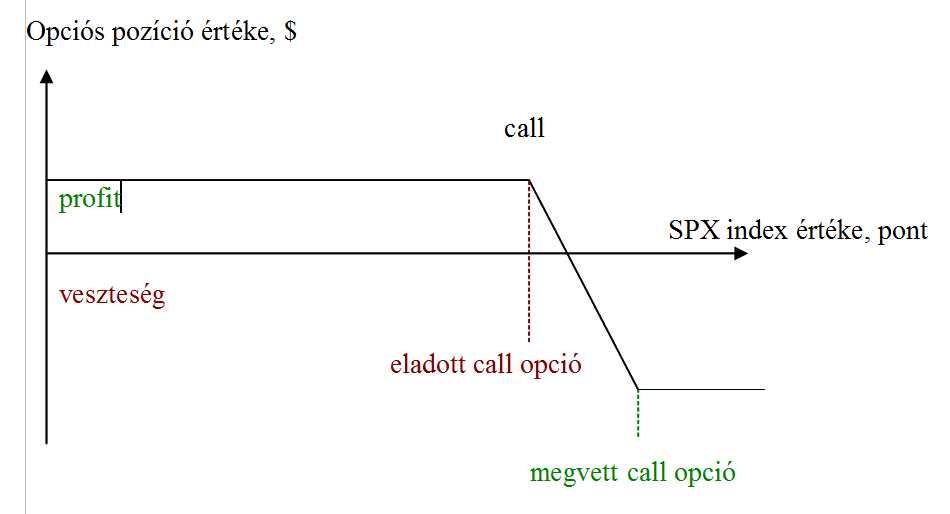

A B/ típusú védekező technika esetében ha esik az árfolyam és visszavásároljuk a sáv alján levő pozíciókat akkor az alábbi ábrának megfelelő lesz a profitgörbe:

Megfigyelhető, hogy az irány-semleges kereskedés során az iránykereskedéssel ellentétben nem próbáljuk meg eltalálni az SPX index jövőbeli mozgásának az irányát, hanem csak követjük az eseményeket (akár emelkedés akár esés) és korrigáljuk a pozíciót annak érdekében, hogy továbbra se számítson merre megy az árfolyam. Közben az idő múlásának hatására (tehát a lejárat közeledtének hatására) a pozíció értéke növekszik.

Az opciók segítségével így oldalazó piacon is lehet pénzt keresni. Az éles tesztelési eredmények azt mutatják, hogy tíz hónapból 8 nyereséges, egy veszteséges és egy közel nulla profitos. Az opciós irány-semleges stratégiák érdekes jellemzője, hogy egy veszteséges hónap után a megnövekedett opciós árak lehetővé teszik az átlagnál magasabb profitok elérését, így egy veszteséges hónap gyorsabban ledolgozható.

Figyelmeztetés: a leírás alapján semmiképpen ne kezdj el kereskedni mert több fontos stratégiai elem a terjedelmi korlátok miatt kimaradt. Pl: margin szabályok, deltakompenzálás a vega és a volatilitás függvényében, pozícióépítési terv, védekező technikák kényszerzárási (stop-loss) szabályai. Ezek a stratégiai elemek elengedhetetlenek a rendszeres havi jövedelem létrehozásához, ha ezeket kihagyod a tranzakcióid valószínűleg veszteséget fognak okozni.

Az idő pénz

- Részletek

- Írta: Fucsi

- Találatok: 12098

El szeretném mondani, hogy az elmúlt hónapokban milyen tőzsdei stratégiát, stratégiákat van szerencsém tesztelni, és milyen teszt eredményeket értem el, csupán az egyik megtanult stratégia alkalmazásával. Fontos számomra az is, hogy az elért teszt eredményekhez, mennyi időt kellett a tőzsdével foglalkoznom.

Ott kezdeném, hogy néhány hónapja találkoztam személyesen tőzsdei mentorommal, és ekkor kezdhettem megismerni az egyik stratégiát, amit mentorom már régóta élesben, igazi pénzzel alkalmaz a tőzsdén. Bizony, a kezdet nehéz volt, mert bár évek óta kereskedtem a tőzsdén, valami olyan új gondolkodásmódot, és az ezen a más gondolkodásmódon alapuló stratégiát kezdett tanítani nekem mentorom, hogy a tanulás elején jó, ha minden harmadik szavát értettem. Aztán nagyon akartam érteni, hogy hogyan lehet valóban, folyamatosan pénzt keresni a tőzsdén, ezért lépésről-lépésre, mentorom nagy-nagy türelemmel megmutatta és megértette velem, hogy hogyan működnek az opciók, és hogyan kell felépíteni olyan összetett opciós pozíciókat, amelyek tulajdonképp a tőzsde irányától függetlenül képesek pénzt termelni. (Élvezem a tanulást, mert ahogy egyre mélyebbre ásom magam az oktatott stratégiákba, egyre inkább képessé válok átlátni, és megérteni a tőzsdén történő mozgások okait, pszichológiáját.)

A tanulás másik nagyon értékes eszköze a „demózás”. A szoftver, amit az éles kereskedéshez is használni fogok, lehetővé teszi, hogy „játékpénzzel” kimehessek a valóságos tőzsdére. Páratlan lehetőségnek tartom, hogy a stratégiát és a tanultakat „játékpénzzel”, valóságos veszteségek nélkül, kipróbálhatom, és ha hibázok, vagy valamit még rosszul csinálok, akkor azt láthatom valóságos pénzt kockáztatása nélkül. Valós tőzsdei helyzeteket tapasztalhatok meg így, ezért ha majd kimegyek én is élesbe a tőzsdére, már el fogom tudni kerülni, hogy pánikba essek egy-egy kellemetlen tőzsdei esemény miatt, mert már sokszor találkozhattam ilyennel, és azt is kigyakorolhattam, hogy ilyenkor mit kell tennem.

Térjünk rá most arra, hogy az utóbbi néhány hónapban meddig jutottam el, az egyik megismert stratégia tesztelésében.

Elmondom, hogy a megtanult stratégia alkalmazásakor, milyen keményen kell a tőzsdével foglalkoznom ahhoz, hogy a befektetésem és a „játékpénzem”, biztonságban legyen, és ugyanakkor komoly profitot tudjak folyamatosan realizálni.

Jelenleg csak a legutóbbi hétvégémet írom le, de az elmúlt hónapokban történt hasonló kereskedéseimet, és azok hasonló eredményeit a tőkeszámlámon visszamenőleg végig lehet követni.

Tehát, a megterhelő és idegölő munka, már péntek délután kezdődik.

Az elmúlt hét péntek délutánját is azzal töltöttem, hogy összetett opciós pozíciókat nyitottam meg az amerikai tőzsdén.

Az SPX index opcióival kereskedtem, és a pénteki nap folyamán sikerült kiírnom

7 db. szeptember végi 1175/1200-as call vertical-t átlag 75 centes áron, illetve

6 db. egy hetes lejáratú 1075/1050-es put vertical-t átlag 80 centes áron.

Este 22.00-kor bezárt a tőzsde, és kikapcsoltam a számítógépemet én is.

Aztán jött a hétvége.

Szombaton családi összejövetel volt, névnapot, születésnapot ünnepeltünk, torta hegyek, jó hangulat. Szeretem, amikor így össze tud jönni a család, mindig jól érezzük magunkat egymás társaságában.

Vasárnap csodálatos őszi idő volt, tiszta égbolt, még melegen sütő nap. Az az idő, amikor ki kell jönnöd a szobából, mert érzed, hogy ha kimész a szabadba, akkor feltöltődsz. A kisfiam néhány hete tanult meg biciklizni, és kitaláltuk, hogy lemegyünk a Duna partra bicajozni. Leérkeztünk a partra, és nekivágtunk a közel 10 km-es távnak, Szentendrét céloztuk meg. Csodálatos ez az útvonal. Viszonylag sík, könnyű terep és biciklizés közben jókat beszélgettünk a fiammal. Elértük Szentendrét. Ettünk egy lángost, fagyiztunk, majd visszatekertünk a kiindulási pontunkra. Oda-vissza közel 20 km-t bicajoztunk, és én nagyon büszke voltam a kis-srácra, hogy ezt így bírta. Az ő önbizalmának meg jó tréning volt, hogy megbizonyosodhatott arról, bizony már ő is képes 20 km-t bicajozni.

A tőzsdével láthatod, ezen a hétvégén is nagyon kevés időm lett volna foglalkozni.

Aztán eltelt a hétvége, és ismét kinyitott a tőzsde, jött a munka, az a stresszes, teljes embert kívánó, minden ideget felőrlő munka. Ugyan is hétfő délután összesen annyi volt a feladatom, hogy az előző pénteken kiírt összetett opciós pozícióimat olcsóbban visszavegyem, ezzel egy kis profitot realizáljak a „játéktőkémen”.

Hétfő délután a

7 db. szeptember végi 1175/1200-as call vertical-t átlag 50 centes áron, illetve

6 db. egy hetes lejáratú 1075/1050-es put vertical-t átlag 30 centes áron tudtam visszavenni.

Ezen a hétvégén a bróker költséget is leszámolva, 303$-t kerestem. Ez a „játéktőkém” 0,9%-a, egy hétvége alatt, miközben megengedhettem magamnak, hogy a családommal legyek, és azt csinálhassak, amihez kedvem volt. Ráadásul, egész héten biztonságban tudhatom a „játék- pénzemet”, mert azt csak hétvégére fektetem be, hét közben a tőkeszámlámon tartom.

Elárulhatom, hogy az elmúlt hónapokban így telnek a péntekjeim, a hétvégéim, és a hétfőim is. Persze, vannak hétvégék, amikor negatív a visszavétel egyenlege. De, ennek aránya kb. 1:4-hez. Vagyis a megtanult stratégiát alkalmazva, és amíg én a családommal vagyok, négyszer pénzt csinál nekem a tőzsde, és egyszer veszít egy keveset. Összességében azt tapasztaltam, hogy átlag 2% profitot tudok megcsinálni ezzel a stratégiával havonta a „játéktőkémen”, mindezt folyamatosan, és minimális kockázattal.

Nagyon sokáig voltam iránykereskedő, és nagyon sok pénzt veszítettem, de amióta tanítóm segítségével, áttörtem a saját korlátaimat, és tanulom az időkereskedést, azóta már, pusztán a leírt stratégiával, sokkal többször nyerek a tőzsdén, mint veszítek.

Ráadásul, ma már értem és tudom, hogy az idő, az valóban pénz…

És ez még csak a kezdet. Ugyanis a tanulás három témában folyik. Mentorom, további stratégiákat is tanít, olyanokat, amiket már ő is hosszú évek óta élesben alkalmaz a tőzsdén.

Párhuzamosan három stratégiát tanulok és tesztelek hónapok óta.

Az első a fent leírt stratégia, amit „hétvégi SPX” stratégiának neveztünk el. Az elmúlt hónapok alatt, a stratégia tesztelése során átlagosan havi +2%-ot tudtam elérni, nagy biztonsággal a „játéktőkémen”.

A másik oktatott „egyhetes SPX” nevű stratégiával átlagosan +5% profitot tudtam elérni havonta a „játékpénzemen”.

A harmadik tanult stratégia döbbentett meg leginkább. Ezzel az olaj opciós stratégiával átlag havi +15% hozamot lehet elérni a tőzsdén.

Ma már én is állítom: az idő pénz…

Már unod találgatni az irányt?

- Részletek

- Írta: Tony James

- Találatok: 9457

Tegnap beszélgettem egy forex kereskedővel és nagyon tanulságos volt. Megint tapasztalnom kellett, hogy még egy gyakorlott tőzsdei kereskedő is csak iránykereskedésben tud gondolkozni. Amikor említettem neki, hogy én az oldalazáskor termelem a pénzt, akkor rögtön a sávos kereskedésre gondolt. (A sávos kereskedés az amikor egy oldalazó trendben a trend egyik szélén beszállunk, a másik szélén meg kiszállunk - vagy megfordítjuk a pozíciót. Tehát a sávos kereskedés is iránykereskedés.) Hát igen, az opciók ismerete nélkül tényleg csak iránykereskedésben lehet gondolkodni. Az iránykereskedés során el kell találnod, hogy felfelé vagy lefelé fog-e menni az adott termék pl. részvény ára. Erre kb. 50% esélyed van. Ha valaki elég sokat gyakorolja az iránykereskedést, akkor sem javul az esélye jelentős mértékben. Az iránykereskedés erősen hasonlít egy pénzfeldobáshoz. Feldobsz egy pénzérmét, az eredmény fej vagy írás. Ha fej akkor pl. profitot csináltál, ha írás akkor veszteséget. Ez így elég kockázatos. Egy olyan kereskedési módszert ahol ennyire rosszak az esélyeid egyáltalán stratégiának lehet nevezni? A legfőbb kérdés, hogy te egy olyan eseménytől akarod-e függővé tenni a vagyonod gyarapodását mint egy pénzfeldobás?

Jobb lenne egy olyan stratégia ahol 90% - 95% esélyed van a profitra?

Jobb lenne egy olyan stratégia ahol szükségtelen eltalálnod az irányt és mindegy, hogy felfelé mennek az árak vagy lefelé?

Ahhoz, hogy kilépj az iránykereskedés korlátai közül és el tudj kezdeni gondolkodni annak kockázatos és szűk keretein kívül (to think outside of the box) meg kell ismerkedned az opciók világával. Opciók segítségével létre lehet hozni olyan összetett pozíciókat, amelyeknél teljesen mindegy merre megy a piac az idő neked fog dolgozni mert pusztán az idő múlásának hatására a pozíció értéke növekedni fog.

Az opciók működéséről és erről a stratégiáról a tozsdeguru.com weboldalon olvashatsz bővebben.